配资平台炒股票 三星电子工会发起“无限期”罢工! 存储芯片新一轮“涨价潮”迫近

全球存储芯片巨头三星电子(Samsung Electronics )2.8万多名工人组成的工会组织宣布发起“无限期”的罢工行动,在全球存储需求激增之际,此举大举威胁到这家全球最大规模存储芯片制造商的产能。工会呼吁举行最大程度罢工行动,意味着员工们与韩国最大规模企业集团的纠纷急剧升级。三星电子乃全球存储芯片市场份额最高参与者,若无限期罢工无法停止,对全球存储芯片供应将不可避免造成影响配资平台炒股票,也意味着自今年以来的这波DRAM与NAND存储芯片涨价浪潮可能停不下来。

1. 配资方式:股票配资服务通常有两种方式,一种是杠杆配资,即投资者可以借款进行投资,利用杠杆放大投资收益;另一种是资金托管配资,即投资者将资金托管给配资平台,由平台代为投资。

此前在周一,数千名三星电子的工人在首尔以南的三星芯片制造工厂外进行罢工集会,开始为期三天的大罢工,要求提高薪资待遇以及更多的休假安排。这是这家韩国企业集团成立半个世纪以来规模最大的一次有组织的集体罢工行动。三星的一名代表未能立即回应媒体置评请求。

三星电子的工会组织在其网站上的一份声明中表示:“管理层无意进行对话。我们已经清楚地发现生产线生产中断,预计公司将对这一决定感到后悔。管理层最终会软化态度,坐到谈判桌前。”

周三,三星电子股价回吐了早前的涨幅,在首尔股市下跌0.2%。三星电子的大部分生产工作基于自动化的设备,但这些设备需要大量工人进行监测和调配,因此该公司无法承受未来几周的任何生产混乱。三星电子工会周一表示,本周将有6540名工人参加现场罢工集会,主要集中在三星电子的生产基地和产品开发部门,还包括监控自动化生产线和设备的工人,因此可能会影响正常的生产运营。

有分析师对此表示,低参与率和自动化生产规模意味着这一次大规模罢工不太可能对这家全球最大存储芯片制造商的产量产生重大性质的影响,但不排除存储芯片继续涨价趋势。此外,随着全球科技公司纷纷拥抱人工智能,在芯片行业的关键产能提升和创新时刻,罢工标志着三星电子员工忠诚度明显下降,对三星电子研发以及产能扩张非常不利。

三星电子当前正试图说服AI芯片霸主英伟达(NVDA.US)成功认证该公司提供的新一代HBM存储系统,这是该公司在蓬勃发展的人工智能硬件领域赶上最大竞争对手之一的SK海力士(SK Hynix Inc.)的先决条件。

上个月关于工资和休假时间的谈判破裂后,三星电子工会花了数周时间准备罢工。这标志着6月初的为期一天罢工的全面升级,这是三星成立55年来的第一次罢工。

三星电子工会领导人表示,此举旨在通过扰乱该公司最先进的芯片工厂之一的产能扩张步伐,以实现员工们的新诉求。这也恰逢三星今年即将在巴黎举行的最大产品发布会,预计三星将在巴黎推出带有人工智能和新型健康追踪功能的新款折叠式手机和手表。

AI热潮刺激存储需求激增,三星电子Q2利润料迎来爆炸式增长

上周五,三星电子预计第二季度营业利润将增长逾15倍,因为人工智能热潮推动HBM存储系统,以及更广泛的DRAM和NAND存储价格大幅反弹,提振了一年前较低的比较基数。尽管如此,其股价表现,以及HBM认证进度仍远远落后于同类型芯片的竞争对手SK海力士(SK Hynix)。

三星电子公布了多年来最快的销售和利润增长速度,反映出随着全球人工智能发展加速,存储芯片需求呈现激增态势。在全球企业纷纷斥巨资布局AI的这股狂热浪潮中,存储需求可谓迈入迅猛增长阶段。

随着人工智能技术发展迭代,全球企业对存储芯片需求激增。SK海力士已成为英伟达核心的HBM供应商,三星则在力争加入这一行列。

在当前存储领域最为火热的HBM市场方面,截至2022年,三大原厂HBM市占率分别为SK海力士50%、三星电子约40%、美光约10%,由于SK海力士在HBM领域最早发力,早在2016年已涉足这一领域,因此占据着绝大多数市场份额。有业内人士表示,2023年SK海力士HBM市场份额分布将在55%左右,位列绝对主导地位。

三星电子在存储芯片领域堪称最核心地位

韩国是世界上最大规模两家存储芯片生产商——SK海力士与三星的所在地,其中,全球HBM霸主SK海力士已经成为英伟达最核心的HBM供应商,英伟达H100 AI GPU所搭载的正是SK海力士生产的HBM存储系统。

英伟达H200 AI GPU以及最新款基于Blackwell架构的B200/GB200 AI GPU的HBM也将搭载SK海力士所生产的最新一代HBM存储系统——HBM3E,另一大HBM3E供应商则是来自美国的存储巨头美光。

存储巨头三星,则是全球最大规模的DRAM与NAND存储芯片供应商。三星在DRAM主流应用之一的DDR系列存储芯片领域(如DDR4、DDR5) 以及NAND存储主流应用之一的SSD,市场份额遥遥领先于其他存储芯片制造商。不同于HBM大规模应用于AI数据中心,DDR系列存储主要用于PC系统的主存储器,提供足够的内存容量和带宽,支持多任务处理和消费电子端数据集的处理,LPDDR(Low Power DDR)系列则应用于智能手机端。

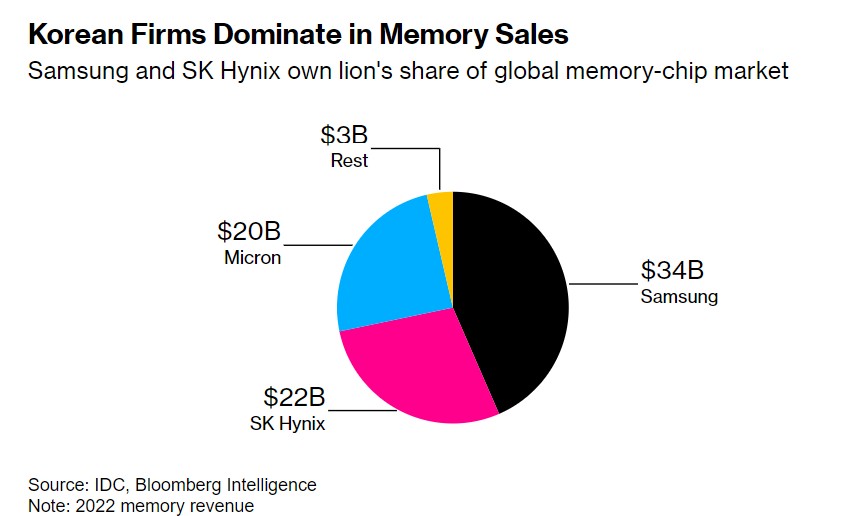

从上图能够看出,韩国企业在存储市场占据主导地位,三星电子和SK海力士占据全球存储芯片市场绝大多数份额,其中三星电子占比甚至接近50%。

自从2023年以来席卷全球企业的AI热潮已带动AI服务器需求激增,戴尔科技(DELL.US)以及超微电脑(SMCI.US)等全球顶级数据中心服务器制造商在其AI服务器中通常使用三星与美光DDR系列产品,以及NAND存储主流应用之一的三星/美光SSD则大量用于计算系统的服务器主存储体系,而SK海力士HBM存储系统则与英伟达AI GPU全面绑定在一起使用。

DRAM主要用于计算系统的主存储器,为CPU和GPU提供临时数据存储和中间计算结果,以及数据加载和预处理。虽然NAND存储的读写速度不如整个DRAM以及归属于DRAM细分领域的HBM,但其容量大、成本低,是长时间存储数据的理想选择,在生成式AI计算系统中,NAND通常用于保存规模庞大的训练/推理数据集和已训练模型,当需要进行训练或再推理负载时,将数据极速加载到DRAM或HBM中进行处理。这也是HBM存储系统,以及整个DRAM与NAND存储需求激增的重要逻辑。

随着全球存储芯片持续复苏,主流存储芯片厂商已经率先开启了涨价模式,TrendForce集邦咨询最新调查显示,第二季度整个DRAM合约价格环比涨幅高达13%-18%。有业内人士表示,从2023年年底开始,全球半导体存储产业逐步进入上行周期,今年已多次收到上游存储芯片厂提高合约价的通知。服务器制造商戴尔近日预计DRAM和SSD价格将在下半年上涨15%至20%。

此外,受AI数据中心对大容量NAND需求的推动,以及苹果Apple Intelligence所引领的端侧AI大模型融入消费电子端的热潮,也有望推动DRAM与NAND需求迈入激增阶段,近期三星电子和SK海力士已将NAND工厂的开工率由去年的20-30%升至70%以上。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:于健 SF069配资平台炒股票